Доходы и расходы при УСН признаются кассовым методом. Датой получения доходов признается день поступления денежных средств (п. 1 ст. 346.17 НК РФ). Расходы признаются после их фактической оплаты с учетом особенностей отдельных видов расходов (п. 2 ст. 346.17 НК РФ)

Доходы и расходы определяются нарастающим итогом с начала налогового периода (п.5 ст.346.18 НК РФ)

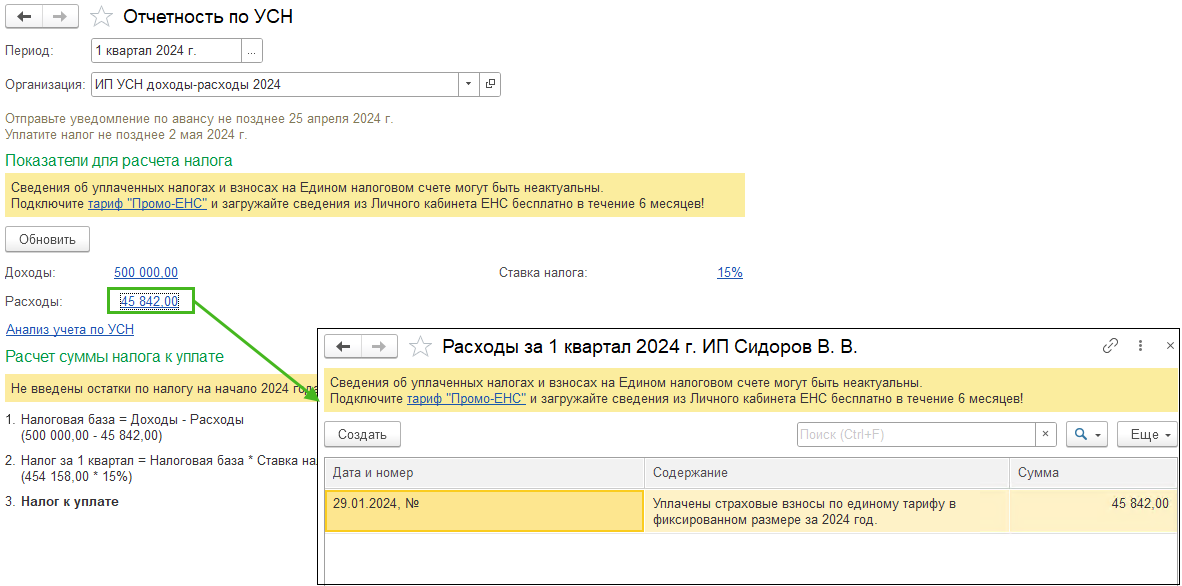

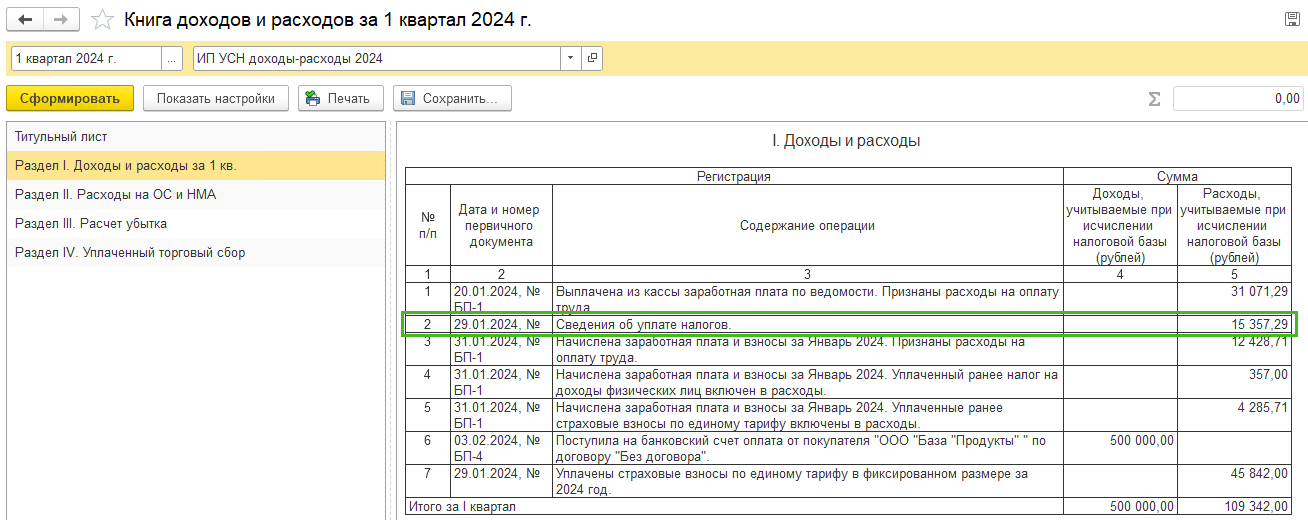

При УСН доходы-расходы расходы на уплату налогов, сборов и страховых взносов учитываются в составе УСН в фактически уплаченном размере. Этот порядок распространяется и на фиксированные страховые взносы ИП (взносы ИП за себя) (пп. 7 п.1 ст.346.16, пп. 3 п. 2 ст. 346.17 НК РФ)

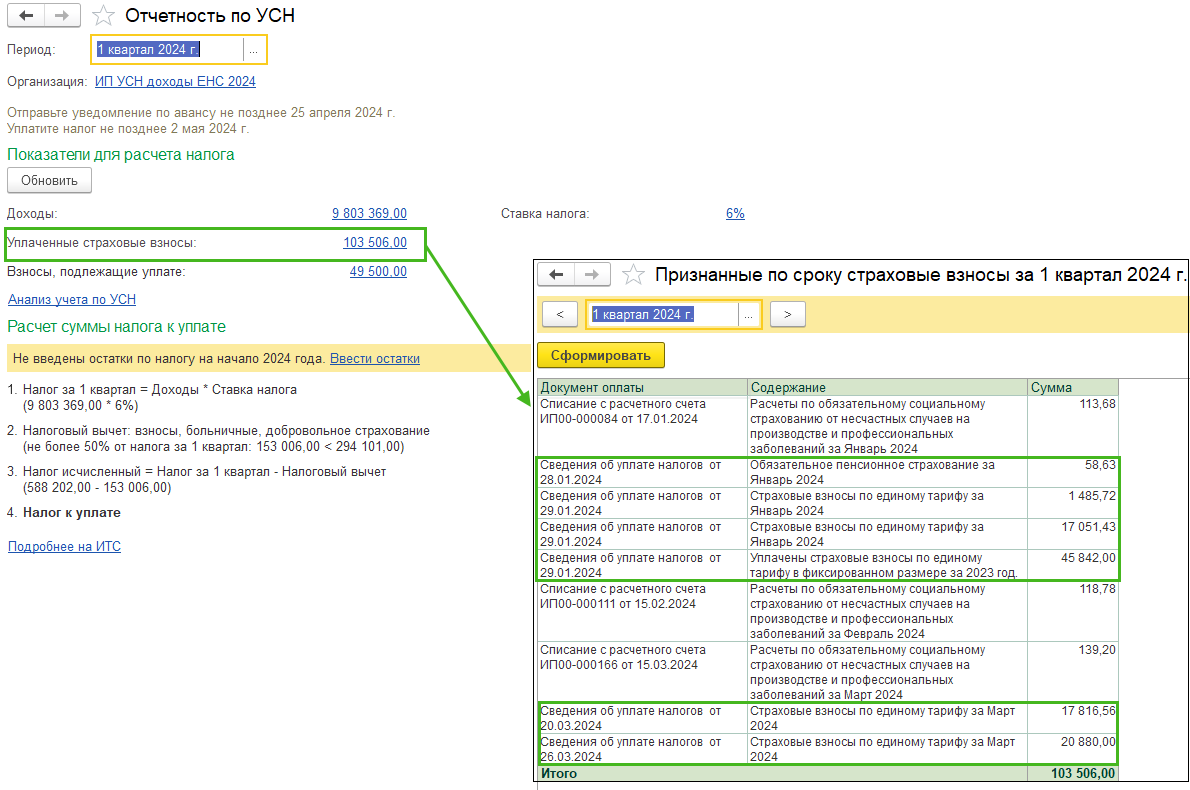

При УСН доходы мы можем уменьшить сумму налога на сумму фактически уплаченных страховые взносов с заработной платы, больничных за счет работодателя, платежей по договору добровольного личного страхования в пользу работников при их временной нетрудоспособности. ИП на УСН доходы уменьшает налог на сумму страховых взносов ИП за себя подлежащих уплате (не обязательно фактически уплаченных). Если у ИП есть наемные работники, то уменьшить налог можно более чем на 50%

ИП платит за себя страховые взносы в фиксированном размере и дополнительный взнос в размере 1% с доходов свыше 300 000 рублей

|

Период |

Размер фиксированных взносов ИП |

Максимальный дополнительный взнос (1%) |

Сроки уплаты |

|

2023 |

45 842 руб |

257 061 руб |

Фиксир. 09.01.2024 Взносы 1% 01.07.2024 |

|

2024 |

49 500 руб |

277 571 руб |

Фиксир. 31.12.2024 Взносы 1% 01.07.2025 |

ФНС в письме от 25.08.2023 № СД-4-3/10872@ разрешила уменьшать налог 2023 года на взносы ИП 1% с доходов за 2023 год.

ФНС также выпустила новое письмо от 08.04.2024 № СД-4-3/4104@, где сообщают, что такой порядок уменьшения действует и для 2024 года. Возможность уменьшать налог УСН в 2024 году на страховые взносы ИП за 2024 будет реализована в ближайших версиях программы.

Если ИП работал не полный год, то взносы считаются пропорционально количеству месяцев и дней работы ИП (ст. 430 НК РФ)

Уведомления по фиксированным страховым взносам НЕ ПОДАЮТСЯ, так как их размер определяет не плательщик, а положения НК РФ

Для фиксации сведений об уплате налогов и отсутствия данных к ЛК ФНС в 2023 году в 1С было поддержано автоматическое распределение ЕНП по правила НК РФ с помощью рег операции "Зачет аванса по ЕНС". Этого с 2024 года больше нет в 1С

Для анализа ЕНС в 2023 году применялись отчеты по ЕНС, основанные на регистрах ЕНС. Этого также больше нет в 2024 году. Распределять уплату по налогам для признания расходов в УСН (и для ИП на ОСНО) программа с 2024 г. не будет.

Первичный источник информации о распределении ЕНП на погашение налогов/взносов – это сама ФНС. Данные об уплате можно видеть в личном кабинете, как на сайте ФНС (с лета 2023 г.), так и в рабочем месте интеграции с ЛК ЕНС в программе (с ноября 2023 г.).

Теперь механизм интеграции с ЛК ЕНС - поставщик данных для признания расходов. Для использования в программе интеграции с ЛК ЕНС нужен сервис 1С-Отчетность. Без этого интеграции автоматического признания расходов не произойдет.

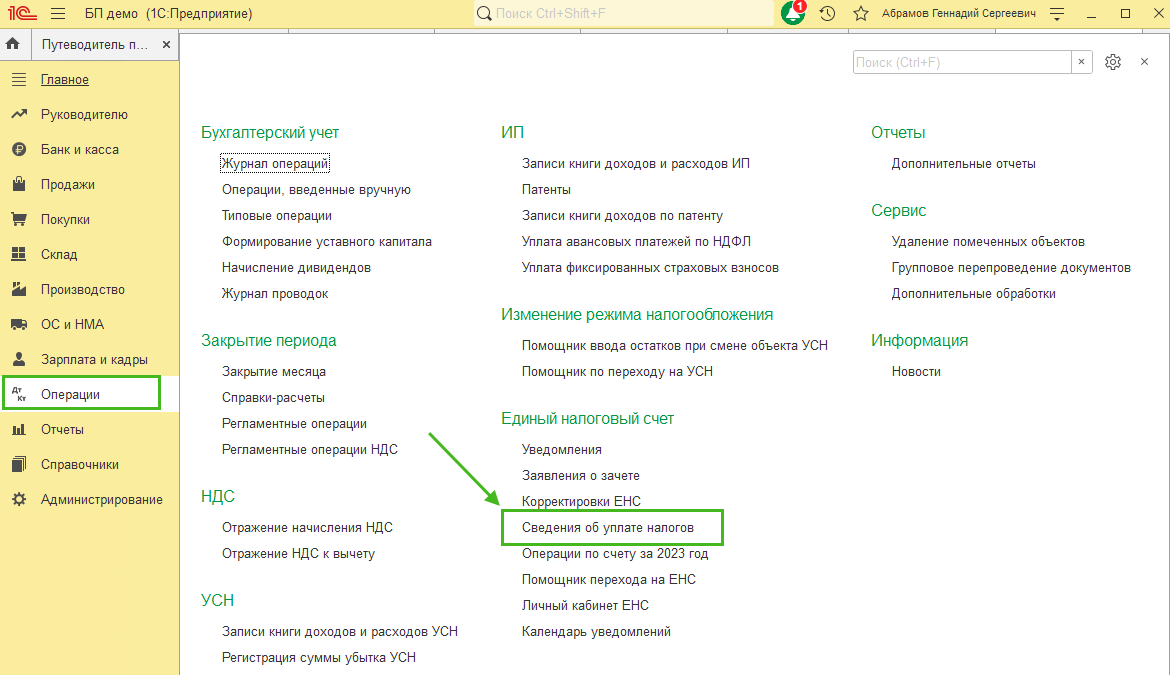

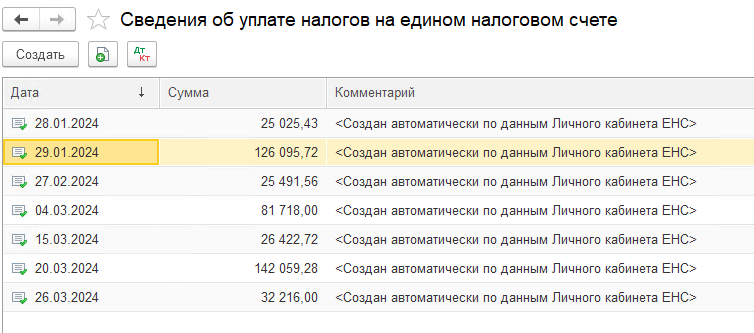

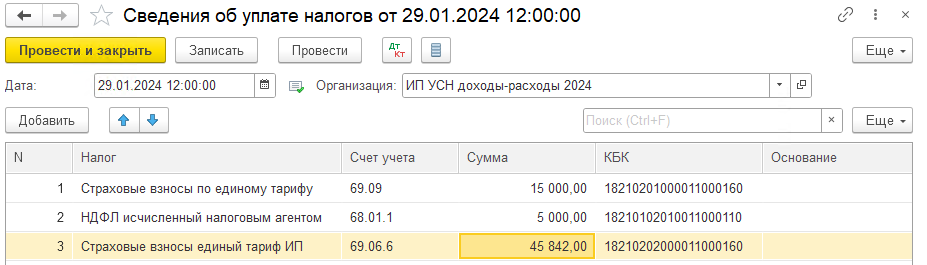

Новый функционал, доступный в Бухгалтерии предприятия с версии 3.0.150, это документ Сведения об уплате налогов (раздел Операции – Сведения об уплате налогов), документ отражает списание денежных средств с ЕНС в счет уплаты налогов. Загружается автоматически из ЛК ЕНС. Документ проводок не формирует. Эти данные будут учитываться при расчете налога УСН. При ОСНО данные из Сведений об уплате налогов учитываться при расчете налогов не будут.

Этот документ важен для расчета налогов, подготовки отчетности, когда необходимо знать факт уплаты налогов. Например, уплаченные страховые взносы за сотрудников уменьшают налог при УСН "доходы" и стоимость патента, учитываются в расходах при УСН "доходы минус расходы" и НДФЛ индивидуального предпринимателя.

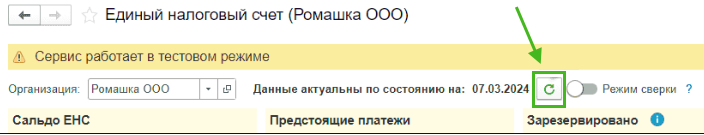

Для того, чтобы в программу загрузились Сведения об уплате налогов, перейдите в раздел Главное – ЛК ЕНС и нажмите кнопку Обновить

Документы будут созданы автоматически, о чем будет говорить Комментарий

С релиза 3.0.150 добавлена возможность отразить в ручном режиме документ Сведения об уплате налогов тем, у кого интеграция с ЛК ЕНС не подключена в программе. При создании вручную документа в поле Дата укажите дату списания средств с ЕНС по данным из ЛК ЕНС, заполните табличную часть по данным из ЛК ЕНС и нажмите Провести и закрыть. Напоминаем, документ проводок не формирует. Формируются только движения по регистрам для ИП на УСН доходы минус расходы.

Обращаем внимание, если есть сотрудники, для уменьшения УСН на страховые взносы с зарплаты, должно быть отражено начисление заработной платы, ее выплата и документ Сведения об уплате налогов, где указано списание с ЕНС страховых взносов

В помощнике по УСН (Отчеты – Отчетность по УСН) по строке Уплаченные страховые взносы будут попадать данные из Сведений об уплате налогов. Также эти сведения будут отражаться в Справке-расчете расходов, уменьшающих налог

При УСН Доходы минус расходы в помощнике по УСН по строке Расходы отразятся Сведения об уплате налогов

При УСН Доходы в помощнике по УСН в строке Уплаченные страховые взносы будут Сведения об уплате налогов

В КУДиР в разделе I будут отражаться расходы по данным Сведений об уплате налогов. Обязательно в программе должны быть отражены уплаты налога на ЕНС, иначе запись в КУДиР не сформируется

Интеграция с ЛК ЕНС доступна в разделе Главное – ЛК ЕНС

Для первичного подключения к ЛК ФНС необходима ЭЦП. КЭП может быть оформлен:

-

на руководителя

-

на сотрудника от имени организации (до 31.08.2023)

-

на физическое лицо с обязательны м приложением МЧД, зарегистрированной в распределенном реестре ФНС

Механизм отражения сведений об оплате всех налогов по данным ЛК ЕНС в разработке на момент выпуска инструкции.